#บทเรียนครั้งสำคัญ คุณคิดว่าคนหนึ่งคน จะก่อให้เกิดความเสียหายต่อสถาบันการเงินได้มากแค่ไหน!?

นี่คือเรื่องราวของหนุ่มนักซื้อขายหลักทรัพย์ ที่ลงทุนเสี่ยงเพื่อหวังกำไรที่มากขึ้น

แต่กลับทำให้ธนาคารเก่าแก่ที่สุดในประเทศอังกฤษ และมีอายุกว่า 200 ปี ถึงขั้นต้องปิดกิจการ

ถ้าคุณยังไม่เคยได้ยินชื่อ Nick Leeson เราจะพาคุณย้อนไปรู้จักเขาให้มากยิ่งขึ้นครับ…

แม้จะไม่จบปริญญาตรีและสอบตกในวิชาคณิตศาสตร์ แต่ Nick Leeson ก็มีโอกาสได้ทำงานเป็นเสมียนในธนาคารเอกชนแห่งหนึ่ง

เนื่องจาก เขาเป็นคนทำงานได้อย่างขยันขันแข็ง จึงมีโอกาสก้าวหน้าและเริ่มเบนเข็มไปทำงานในด้านซื้อขายหลักทรัพย์

จนกระทั่งในปี 1989 เขาได้ย้ายงานไปยังส่วนงานหลักทรัพย์ของธนาคาร Barings ซึ่งมีชื่อเสียงและเก่าแก่ที่สุดในอังกฤษ

และที่นี่ เขาก็ยังคงทำงานอย่างดี รวมถึงสามารถสร้างกำไรให้กับธนาคารในตลาดซื้อขายล่วงหน้าได้

เขาเริ่มได้รับความไว้วางใจมากขึ้น

จนกระทั่งปี 1992 ธนาคาร Barings ตัดสินใจเปิดแผนกซื้อขายล่วงหน้าขึ้นในสาขาที่ฮ่องกง ซึ่งเป็นเรื่องใหม่ในขณะนั้น และต้องการคนที่มีความสามารถไปควบคุมดูแล

เนื่องจากเป็นแผนกใหม่ Nick Leeson ถูกมอบหมายให้เป็นผู้จัดการ รับผิดชอบทั้งการซื้อขายและรายงานตรงต่อสาขาใหญ่ที่อังกฤษแต่เพียงผู้เดียว

หน้าที่ของเขาคือการ “เก็งกำไร” จากส่วนต่างของตลาดสิงคโปร์ และตลาดโตเกียว ในญี่ปุ่น

มาถึงจุดนี้ คงต้องขออธิบายรูปแบบการเก็งกำไรที่เขาได้รับมอบหมายสักเล็กน้อย..

สิ่งที่ธนาคารคาดหวังจาก Nick ก็คือการมองหาโอกาสในการสร้างกำไร จากสินค้าตัวเดียวกัน ที่ราคาต่างกันใน 2 ตลาด

ยกตัวอย่างให้เข้าใจงายๆ เช่น

มีใครสักคนขายสัญญาน้ำมันที่ตลาดโตเกียว 100 บาท

ขณะที่ราคาสัญญาน้ำมัน ที่ตลาดสิงคโปร์อาจจะปรับเป็น 102 บาท

หน้าที่ของเขาคือการซื้อที่โตเกียว และขายที่สิงคโปร์ทันที เพื่อทำกำไรจากส่วนต่าง 2 บาทนั้น

แม้จะเป็นกำไรที่เล็กน้อย แต่เมื่อมีการทำกำไรได้หลายรอบ ตัวเลขก็จะมากขึ้นเอง และข้อดีที่สุดก็คือ.. คือธนาคารไม่ต้องแบกรับความเสี่ยง

แต่เนื่องจากเขาเป็นหัวหน้าแผนกที่สิงคโปร์ รับผิดชอบด้านการซื้อขาย และรายงานผลแต่เพียงผู้เดียว

เขาเริ่มเทรดแบบเสี่ยงมากขึ้น และแหกกฎเกณฑ์ที่บริษัทตั้งไว้ เพราะเชื่อว่านั่นจะสร้างกำไรให้ตัวเขามากกว่าเดิม

ยกตัวอย่างเช่น ซื้อสินค้าที่ตลาดโตเกียว แต่กลับไม่ขายที่ตลาดสิงคโปร์ และถือไว้โดยคาดหวังว่าราคามันจะขึ้นไปมากกว่านั้น

และโชคชะตาหรืออะไรก็ตามก็เป็นใจอีกด้วย

ช่วงต้นปี 1992 เขาสามารถเทรดสร้างกำไรได้ถึง 400 ล้านบาท นั่นคิดเป็นสัดส่วนที่สูงถึง 10% ของกำไรธนาคารที่ทำได้ทั้งปี

แม้เงินเดือนของเขาในตอนนั้นจะอยู่ที่เดือนละประมาณ 38,000 บาท แต่ด้วยผลงานที่ทำได้ ทำให้เขาได้โบนัสเกือบ 5 ล้านบาทเลยทีเดียว

นั่นทำให้เขายิ่งเชื่อว่าตัวเองคิดถูก และยิ่งเสี่ยงขึ้นมากกว่าเดิม

แต่ยิ่งเสี่ยง ยิ่งให้ผลตรงกันข้าม…

เขาขาดทุนจากการแหกกฎเกณฑ์ของบริษัท และทุกการซื้อขายที่ขาดทุน เขาปกปิดมันเอาไว้ด้วยรายงานว่า “เป็นการส่งคำสั่งซื้อผิดพลาด” และตกแต่งตัวเลขหลอกในรายงานที่ส่งไปยังบริษัทใหญ่

ด้วยความไว้เนื้อเชื่อใจ ทำให้บริษัทใหญ่ยังคงเชื่อรายงานที่เขาส่งมาจากสิงคโปร์

Nick ใช้เงินเดิมพันในการเทรดหนักกว่าเดิม เพื่อหวังว่าจะเป็นการนำส่วนที่ขาดทุนกลับมาได้ ซึ่งขัดกับหลักการลงทุนที่ว่า…

“ถ้าคุณเสีย คุณต้องลดการเทรดลง เพื่อจำกัดการขาดทุนให้น้อยที่สุด”

เขากลับทำตรงกันข้าม!!

ช่วงปลายปี 1992 ธนาคารขาดทุนสูงถึง 80 ล้านบาท

จนกระทั่งปลายปี 1993 ตัวเลขขาดทุนที่ถูกปกปิดไว้ สูงถึง 900 ล้านบาท

แม้จะขาดทุนสูง แต่เขาก็ยังปิดความผิดเอาไว้ได้ บางครั้งการเทรดที่เสี่ยง ก็ทำให้ได้ผลกำไรที่งดงามกลับมาช่วยลดการขาดทุนบางส่วน

เช่นในปี 1993 เขาเคยได้กำไรครั้งเดียว 240 ล้านบาท ซึ่งนั่นทำให้เขายังคิดว่าตัวเองยังอยู่ใน “ฝ่ายถูก” ต่อไป

จนกระทั่ง…

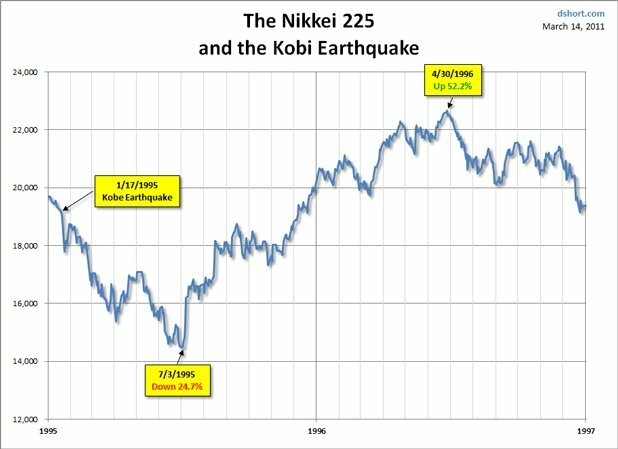

แผ่นดินไหวที่เกิดขึ้นในเมืองโกเบ ประเทศญี่ปุ่น ในเช้าวันที่ 17 มกราคม ปี 1995

ตลาดหุ้นตกลงอย่างหนัก และ Nick ก็เดิมพันว่านั่นเป็นแค่การตกลงชั่วคราวเท่านั้น และตลาดหุ้นญี่ปุ่นจะฟื้นตัวอย่างรวดเร็ว

แต่มันกลับตรงกันข้าม ในแต่ละวันตลาดหุ้นไม่มีทีท่าว่าจะฟื้น…

(ความจริงก็คือในช่วงเวลา 2 เดือนหลังจากแผ่นดินไหว ตลาดหุ้นยังค่อยๆ ตกลงไปถึง 25% เลยทีเดียว)

จนกระทั่งวันที่ 23 กุมภาพันธ์ 1995 เขาตัดสินใจหนีความผิดที่เขาก่อขึ้น ด้วยการออกจากบริษัทโดยไม่บอกใคร บินหนีไปยังประเทศมาเลเซีย

พร้อมกับทิ้งโน้ตเอาไว้บนโต๊ะทำงานว่า “ผมขอโทษ”

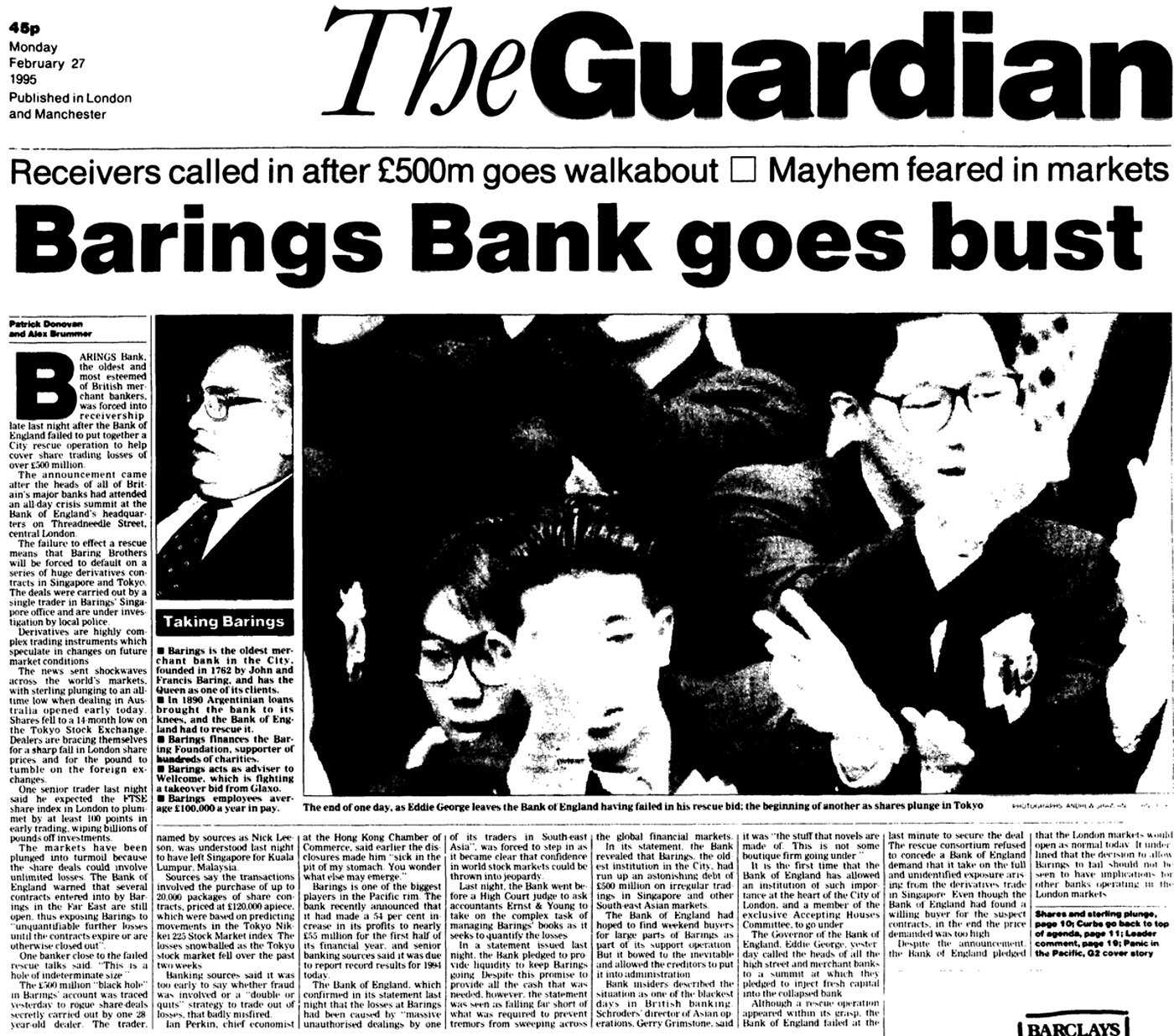

ท่ามกลางความสับสน สำนักงานใหญ่ที่อังกฤษ ทำการสืบสวนบัญชีของเขาในทันที และพบว่าตัวเลขขาดทุนที่เขาก่อไว้ในตอนนั้นสูงถึง 40,000 ล้านบาท!!

ซึ่งนั่นมากกว่าตัวเลขเงินทุนที่ธนาคารมีให้เหล่าพนักงานไว้ซื้อขายทั่วโลกเกือบๆ 2 เท่า

ต่อมาอีก 3 วัน ในวันที่ 26 กุมภาพันธ์ 1995 ธนาคาร Barings ที่ก่อตั้งมานานถึง 233 ปี รู้ตัวว่าแบกภาระนี้ไม่ไหว ประกาศล้มละลายในทันที

ในส่วนของ Nick Leeson หลังจากหนีไปยังมาเลเซีย และหนีต่อมายังประเทศไทย

ด้วยความสำนึกผิด หรืออาจจะคิดว่าหนีไปก็คงถูกตามจับ เขาตัดสินใจบินกลับประเทศอังกฤษ เพราะอยากรับโทษในอังกฤษมากกว่าถูกจำคุกที่สิงคโปร์

แต่ระหว่างเปลี่ยนเครื่องในประเทศเยอรมนี เขาถูกเจ้าหน้าที่จับได้ก่อน และนั่นทำให้เขาถูกส่งตัวกลับไปตัดสินที่สิงคโปร์

Nick ถูกตัดสินจำคุก 6 ปีครึ่ง ในคุกประเทศสิงคโปร์ในท้ายที่สุด

ส่วนธนาคาร Barings ที่คุณอาจะไม่เคยได้ยินชื่อในปัจจุบัน เพราะหลังจากประกาศล้มละลาย ก็ถูกธนาคาร ING ในเนเธอร์แลนด์ ซื้อต่อด้วยมูลค่าเพียง 1 ปอนด์

เพื่อจัดการหนี้ แยกส่วนงาน รวมถึงชำแหละทรัพย์สินแบ่งขาย

แม้หลังจากการเปลี่ยนโครงสร้างบริษัท และขายต่อกันหลายทอด ปัจจุบันจะยังมีบางส่วนของธนาคาร Barings เหลือรอดกลายมาเป็นบริษัทลงทุนในปัจจุบันอยู่ก็ตาม

แต่นั่นก็เป็นการปิดตำนานของธนาคารเก่าแก่ที่สุดในอังกฤษลง

และเรื่องราวของ Nick Leeson ก็จะเป็นบทเรียนให้กับฝ่ายตรวจสอบภายใน ฝ่ายควบคุมความเสี่ยง และเจ้าของธุรกิจอีกหลายราย

ได้ศึกษา เรียนรู้ และป้องกันไม่ให้ “คนเพียงคนเดียว” ก่อความผิดพลาดอันเกินควบคุม จนบริษัทใหญ่ต้องล่มสลายในที่สุด…

#บทเรียนครั้งสำคัญ คุณคิดว่าคนหนึ่งคน…

โพสต์โดย Billion Mindset – แนวคิดพันล้าน เมื่อ วันศุกร์ที่ 20 กันยายน 2019

ติดตาม Billion Mindset ได้ในหลากหลายช่องทาง

– เริ่มจากช่องทางใหม่ล่าสุด อินสตาแกรม https://www.instagram.com/billionmindset.ig/

– ตามต่อในทวิตเตอร์ https://twitter.com/Billion_Twit

– ติดตามเพจ Billion Mindset – แนวคิดพันล้าน อย่าลืมตั้งค่า See First เพื่อไม่ให้พลาดทุกโพสต์ใหม่นะครับ!!

ที่มา:

https://www.irishnews.com/magazine/entertainment/2018/08/16/news/who-is-nick-leeson-everything-you-need-to-know-about-cbb-s-rogue-trader-1409862/

https://www.investopedia.com/ask/answers/08/nick-leeson-barings-bank.asp

https://en.wikipedia.org/wiki/Barings_Bank

https://en.wikipedia.org/wiki/Nick_Leeson

https://victorytale.com/th/nick-leeson/

Advertisement